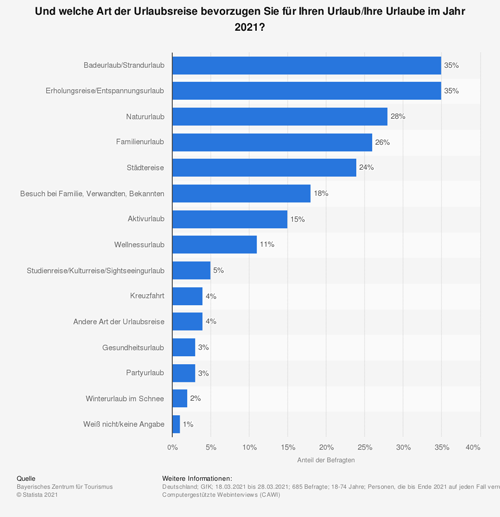

Zum Urlaub gehört dazu, sich auch immer ein paar schöne Dinge zu gönnen. Hier ein ein leckeres Essen, dort ein Souvenir und zwischendurch auch mal ein Eis. Nicht an jedem Wochenmarkt- oder Souvenirstand kann allerdings mit einer Karte gezahlt werden. Möchte man noch über den Preis verhandeln, schon gar nicht. Wer deshalb flexibel und nicht auf Kartenzahlung angewiesen sein möchte, der benötigt Bargeld. Im Regelfall ist es heute kein Problem mehr, sich Bargeld an einem Geldautomaten im Ausland zu beschaffen. Allerdings sollte man einige Hinweise beachten, damit man beim Bargeldabheben nicht unnötig Gebühren draufzahlt. In diesem Artikel gibt es praktische Tipps zum Geldabheben im Ausland.

Es gibt grundsätzlich zwei Gebührenarten

Möchte man im Ausland Bargeld am Automaten abheben, so muss teilweise mit zusätzlichen Kosten in Höhe von bis zu zehn Prozent der ausgezahlten Summe gerechnet werden. Denn zu einen können die Automatenbetreiber im Reiseland, als auch die Banken Zuhause Gebühren für das Geldabheben im Ausland berechnen. Deshalb lohnt es sich, einen Blick auf die Funktionen und Mechanismen der jeweiligen Automaten zu werfen. So wird oft mit der Deklarierung "0% Commission" geworben, wobei hier für den Geldabheber allerdings Vorsicht geboten ist. Denn diese Aussage bezieht sich meist nur auf die jeweilige Landeswährung, die nicht in Euro umgerechnet wird. Für die Umrechnungen in Euro werden von den Automatenbetreibern in der Regel immer Gebühren berechnet. Es ist deshalb ratsam, auf eine Umrechnung in Euro zu verzichten. Es ist zudem auch nicht immer nachvollziehbar wie hoch die einzelen Gebühren sind, da die Gebührenaufschläge auf die momentanen Wechselkurse aufgerechnet werden. Deshalb sollte man am Geldautomaten bei der Frage nach einer Umrechnung den Button NEIN wählen. Auch ist es so, dass die Zeile "0% Commission" nichts darüber aussagt, ob Zahlungen an die jeweiligen Girocard- oder Kreditkarteninstitute zu entrichten sind. Es ist deshalb zu empfehlen, bereits vor dem Reiseantritt abzuklären, wie die Konditionen bei den Vorort ansässigen Banken beim Bargeldabheben sind. Länder mit hohen Umrechnungskursen sind bekannterweise Polen, Großbritannien, Tschechien und die Schweiz.

Es gibt auch alternative Zahlungsmethoden und Institutionen

Die sogenannten Travellerschecks, beziehungsweise Reiseschecks sind eine beliebte alternative Zahlungsmethode. Diese Schecks werden beispielsweise von American Express in den beliebten Währungen wie Dollar, Euro oder Yen ausgegeben. Daneben gibt auch einige Reiseanbieter und -büros die diese Schecks aus stellen. Mit diesen Schecks kann bei Vorlage des Reisepasses oder Personalsausweises, genauso so wie mit einer Kreditkarte bezahlt werden. In der Regel gibt es keine Probleme bei der Annahme der Schecks, da sie wegen der benötigten Unterschrift zur Autorisierung als sehr sicher eingestuft werden. Trotzdem ist der Zahlungsprozess komplizierter als mit einer Kreditkarte. Nicht verwendete Travellerschecks können gegen eine Gebühr erstattet werden. Wer häufig im Ausland ist oder einen längeren Auslandsaufenthalt vorhat, für den kann es sich lohnen, sich ein Konto bei einer Direktbank zuzulegen. Die in Deutschland anbietenden Banken für ein solches Konto sind beispielsweise die DKB, Norisbank oder Santander. Damit werden Bargeldabhebungen im Ausland komplett gebührenfrei. Allerdings variieren die Konditionen von Bank zu Bank. Ein Blick in das "Kleingedruckte" kann deshalb nicht schaden. Einzelne Kreditkarten der Sparkasse, Postbank, Commerzbank oder der Deutschen Bank deklarieren auch ein kostenfreies Abheben im Ausland. Hier können allerdings trotzdem Automatengebühren der Betreiber anfallen.

Genügend Bargeld und Recherche machen Sinn

Da die Gebühren pro Transaktion fällig werden, kann es empfehlenswert sein, schon vor Reisebeginn das Geld in die jeweilige Landeswährung umzutauschen, um gar nicht erst im Urlaub mehrmals Geld abheben zu müssen. Ein weiterer Betrachtungspunkt für eine Bargeldmitnahme aus dem Heimatland ist die Situation am Reiseziel. Sobald es vorauschaubar ist, dass es wenig Möglichkeiten zum Geldabheben geben wird und Girocard- oder Kreditkarten nur geringfügig genutzt werden können, sollte von vornherein ausreichend umgetauschtes Bargeld mitgenommen werden. Wieviel viel Bares maximal in das jeweilige Urlaubsland eingeführt werden darf, sollte vorher recherchiert werden und kann über das Internet ohne großen Zeitaufwand erledigt werden. Häufig ist es auch möglich die Abhebungsgebühren des entsprechenden Reiselandes im Vorfeld zu recherchieren. Die Gebühren fallen zwar vor Ort trotzdem an, können aber bereits vor Abreise mit einkalkuliert werden, so dass man beispielsweise wenige aber gleich größere Bargeldabhebungen vornimmt. Häufig ist es auch so, dass vom Kreditinstitut oder von den Geldautomaten ein Kreditlimit pro Tag festgelegt wird. Diese Höchstgrenzen können zwischen 300 und 1.000 Euro variieren. Beachten sollte man auch, dass außerdem einige Karten für die Benutzung im Ausland freigeschaltet werden müssen. Dies kann normalerweise einfach über die entsprechende Internetseite der Bank herausgefunden werden oder man ruft ganz konventionell direkt bei der Hausbank an.

Fazit

Schlussendlich ist es am empfehlenswertesten, eine ausreichende, bereits in die Landesswährung getauschte Bargeldsumme mitzunehmen und dann vor Ort mehrmals mittlere Beträge in der Landeswährung, ohne eine Umrechnung in Euro, abzuheben. Bei längeren oder häufigen Auslandsaufenthalten ist es außerdem sinnvoll, ein Konto bei einer Direktbank zu haben. In jedem Fall gilt: Alles was es bezüglich der Zahlungsmittel zu recherchieren gibt, sollte vorher schon in Erfahrung gebracht werden.

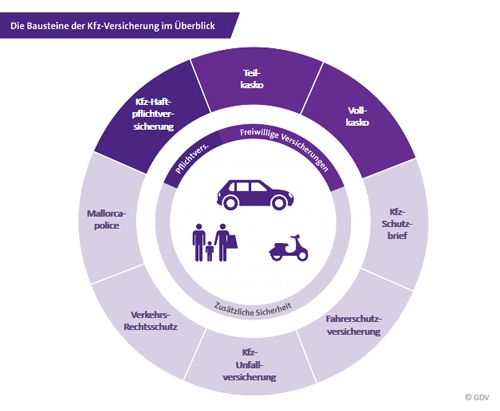

Wichtig: Notwendige Reiseversicherungen prüfen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Elementarschutz - Die Pflichten bei Rückstau für den Versicherungsnehmer

Starkregen-Risiko in Deutschland steigt – Darauf sollten Immobilienbesitzer und Mieter jetzt achten

Urlaubszeit ist Einbruchzeit

Bildnachweis

http://dlvr.it/SBK3lv