Donnerstag, 29. Januar 2026

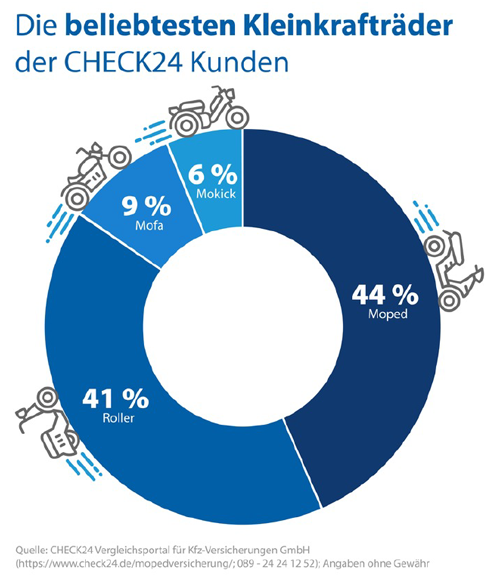

Mopedversicherung – So ist man für die Saison richtig versichert

The post Mopedversicherung – So ist man für die Saison richtig versichert first appeared on efinanz24.de.

http://dlvr.it/TQdMW0

Mittwoch, 28. Januar 2026

inomaxx newsticker Januar 2026

Heute möchten wir wieder über interessante und wichtige Themen rund um die Finanzen informieren.

Viel Spaß beim Lesen!

https://inomaxx.de/index.php/aktueller-newsticker.html

Mehr aktuelle Informationen rund um die Finanzen gibt es im Blog zu lesen.

https://www.inomaxx.de/index.php/blog.html

#newsletter

Dienstag, 27. Januar 2026

Kryptoanlagen – Digitale Werteinheiten mit Chancen und Risken

Kryptowährungen haben in den letzten Jahren mit teilweise rasanten Kursanstiegen das Interesse von Investoren auf sich gezogen. Was 2008 als Idee begann, hat sich zu einer vollkommen neuen Anlageklasse entwickelt.

Neben Aktien, Edelmetallen oder Fonds gilt digitales Geld als alternatives Anlageprodukt. Ähnlich wie beim Edelmetall Gold gab es schon regelrechte Runs auf Kryptowährungen. Neben der bekanntesten Kryptowährung Bitcoin gibt es noch Tausende andere Coins.

Kryptoanlagen - Digitale Werteinheiten mit Chancen und Riske

Montag, 26. Januar 2026

Anlagekommentar Mai 2025 – Zwischen Realität und Hoffnung: Was in Deutschland jetzt benötigt wird

The post Anlagekommentar Mai 2025 – Zwischen Realität und Hoffnung: Was in Deutschland jetzt benötigt wird first appeared on efinanz24.de.

http://dlvr.it/TQZ8WZ

Freitag, 23. Januar 2026

Führerschein umtauschen – Alte Führerscheine laufen ab und die Umstellung bis 2033

Führerschein umtauschen - Alte Führerscheine laufen ab und d

Donnerstag, 22. Januar 2026

Haftpflichtversicherung: Alte Verträge anpassen und richtig versichern

Unterversichert im Bereich der Haftpflichtversicherung

Der Überversicherung der Deutschen steht eine Unterversicherung im Haftpflichtbereich gegenüber. Häufig seien die Haftpflichtverträge überhaupt nicht vorhanden oder bereits bestehende Verträge seien veraltet. In der Regel schließen Verbraucher die Haftpflichtversicherung im Alter von 20 Jahren ab, wenn der erste Hausstand ansteht. Diese Versicherung bleibt oft jahrzehntelang im gleichen Tarif und Beitrag bestehen und wird nicht angepasst, obwohl sich die Bedingungen geändert haben.

Zu geringe Versicherungssummen und alte Verträge

Viele Verträge sind noch nicht an den Euro angepasst. Hier sind die damals angesetzten Versicherungssummen in der Regel zu niedrig. Deshalb besteht oft ein unzureichender Schutz, wenn ein Schaden eintritt. Inhaber von veralteten Policen können so schnell in den finanziellen Ruin getrieben werden, denn die alten Verträge bieten eine Höchstgrenze von 3 Million Euro im Fall eines Personenschadens. Rechnet man die Kosten für eine lebenslange und umfassende Betreuung hoch, stellt sich schnell heraus, dass diese Summe nicht ausreichend ist. Eine private Haftpflichtversicherung sollte in der heutigen Zeit eine Mindestsumme von 10 Millionen Euro beinhalten.

Private Finanzplanung – Tipps für die persönliche Finanzstrategie

Was versteht man unter einer persönlicher Finanzplanung? Mit klaren Zielvorstellungen und einem guten Überblick über sein Budget werden die Grundlagen geschaffen. Denn für eine erfolgreiche persönliche Finanzplanung gilt es ein paar Voraussetzungen zu erfüllen. Mit den Tipps und Tricks in diesem Beitrag, kann der Finanzplanungsprozess in überschaubare, kleinere Schritte aufgeteilt werden. Dadurch können die finanziellen Ziele in den verschiedenen Lebensphasen einfacher erreicht werden. Mehr Informationen zu diesem Thema >>>

Verträge prüfen und ändern

Die alten Verträge sollten deshalb genau überprüft werden und eventuell bietet hier eine neue Police besseren Schutz für die Versicherten. Dabei ist der Wechsel häufig nicht teuer und ein umfassender Haftpflichtschutz schon ab 49 Euro pro Jahr zu erhalten. Das teuerste Angebot belief sich auf jährlich 179 Euro. Bedenkt man den umfassenden Schutz, der im Ernstfall geboten wird, sollte man schnellsten seine Unterlagen prüfen und die Haftpflichtversicherung in jedem Fall den heutigen Bedingungen anpassen. Dieser Schutz ist ein wichtiger Bestandteil und kann vor dem finanziellen Ruin schützen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Energieausweis ist ein Indikator für weitere Sanierungskosten vor dem Hauskauf

Der globale Wettlauf um strategische Rohstoffe

Radfahrer ohne Licht trägt Mitschuld

Bildnachweis

http://dlvr.it/TQVY0y

Energieausweis ist ein Indikator für weitere Sanierungskosten vor dem Hauskauf

Den Energieausweis vor dem Hausbau prüfen

Die Dena (Deutsche Energie Agentur) rät Käufern einer gebrauchten Immobilie dazu, sich den gesetzlich vorgeschriebenen Energieausweis unbedingt zeigen zu lassen. In diesem Energieausweis sind verschiedene Energieskalen aufgeführt, die Aufschluss über den Energieverbrauch des Hauses geben. Dabei zeigt der grüne Bereich einen geringeren Energiebedarf der Immobilie an, während der rote Bereich auf einen hohen Energiebedarf und hohe Kosten für Warmwasser und Heizung prognostiziert.

Der gesetzlich vorgeschriebene Energieausweis ist ein hilfreicher Wegweiser für Hauskäufer von gebrauchten Immobilien. Liegen die Werte beim Energieausweis im roten Bereich, ist mit zahlreichen Sanierungsarbeiten zu rechnen. Dabei ist die EnEV (Energiesparverordnung) maßgebliches Instrument, nach deren Vorschriften ein Haus energetisch saniert werden muss.

Der Energieausweis: Gesetzliche Vorschriften der Sanierung und Kalkulationshilfe

Die EnEV gibt vor, in welchem Umfang die Sanierungsarbeiten erfolgen müssen. So erfordert eine Fassadenerneuerung, dass auch bis dato ungedämmtes Mauerwerk gedämmt werden muss. In Einfamilien,- und Zweifamilienhäusern sind bei einem Eigentümerwechsel zudem alle Heizungsleitungen und Warmwasserleitungen zu dämmen, wenn diese sich in unbeheizten Räumen befinden. Der Energieausweis ist deswegen ein wichtiger Indikator für die anstehenden Kosten, die neben dem Kauf auf den neuen Eigentümer zukommen können.

Auf den Energieausweis bestehen

Vor dem Hauskauf sollten potentielle Käufer sich bedingend den Energieausweis vorlegen lassen. So wird zeitnah ersichtlich, welche Energieeffizienz das Haus besitzt und welche weiteren Kosten auf den neuen Eigentümer zukommen. Zeigt der Energieausweis hier den grünen Bereich, ist die Energieeffizienz positiv und es muss keine Sanierung getätigt werden. Ein roter Bereich signalisiert, dass das Haus eine schlechte Energieeffizienz besitzt. Allerdings wirkt sich diese auch auf den Kaufpreis aus, der wesentlich geringer ausfällt. Hier ist von Immobilie zu Immobilie abzuwägen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Steueroptimiertes Sparen - Bei der Vermögensbildung darauf achten

Wohnungseinbrüche: Wo die Gefahr in deutschen Großstädten am höchsten ist

Im Herbst auf nasses Laub auf den Straßen achten

Bildnachweis

http://dlvr.it/TQVXs4

Steueroptimiertes Sparen - Bei der Vermögensbildung darauf achten

Die Freistellungsaufträge überprüfen

Die Steueroptimierung beginnt schon im Bereich der Freistellungsaufträge für die Depot- und Bankverbindungen. Steuerfrei sind jährlich Dividenden, Kursgewinne und Zinsen auf Sparkonten bis zu einem Wert von 1.000 Euro. Für Verheiratete beläuft sich die Grenze auf 2.000 Euro. Eine Umfrage der Royal Bank of Scotland hat nun aber bestätigt, dass nur jeder sechste einen Steuerfreistellungsantrag stellt. Und andere halten ihre Aufträge nicht aktuell und zahlen somit zu viel an Steuer und wissen gar nicht, dass sie unter dem Freibetrag liegen.

Die Verlustbescheinigung und Abgeltungssteuerverrechnung

Eine weitere Möglichkeit ist die Verlustbescheinigung. Mit dieser Bescheinigung lassen sich beispielsweise Verluste aus dem einen Depot mit Gewinnen aus einem anderen Depot verrechnen. Diese Bescheinigung muss jedoch bis zum 15. Dezember bei der Depotbank beantragt werden. Diese Bescheinigung kann dann bei der Steuererklärung des abgelaufenen Jahres in der Anlage KAP angegeben werden. Bei der Verrechnung muss jedoch beachtet werden, dass die Aktiengewinne mit allen angefallenen Verlusten verrechnet werden und zwar auch mit den Verlusten aus Anleihe- und Fondsverkäufen. Beachtet werden sollte hierbei jedoch, dass Aktiengewinne auch nur mit Aktienverlusten verrechnet werden können. Daher sollte ein Anleger über das Depot, mit den Aktienverlusten auch weiterhin seine Aktiengeschäfte abwickeln.

Gewinne gegen Verluste laufen lassen

Verluste aus Fonds, Anleihen, Wertpapieren, Derivaten sowie aus Zertifikaten und Optionsscheinen können auch mit den Zinseinkünften aus Festgeld- oder Tagesgeldkonten verrechnet werden. Wer jedoch Sparbriefe oder Festgelder mit einer mehrjährigen Laufzeit besitzt, der sollte folgendes beachten: Bei diesen Anlageformen hat man die Möglichkeit eine jährliche Ausschüttung zu nutzen oder eine am Laufzeitende. Wer die Variante am Laufzeitende wählt, der sollte beachten, dass durch die einmalige Ausschüttung die Freibetragsgrenze überschritten wird und dann greift wiederum die Abgeltungssteuer ein.

Riester und Abgeltungssteuer

Um die Abgeltungssteuer zu umgehen, ist der Riester-Vertrag besonders beliebt, denn die Sparraten sowohl in einem Bank- als auch in einem Fondssparplan sind abgeltungssteuerfrei. Beachtet werden sollte hierbei jedoch, dass die Riester-Rente im Alter komplett besteuert wird. Bei manchen Riester-Verträgen ist es auch möglich diese zu übersparen. Das bedeutet, dass man mehr als 4 Prozent vom Bruttoeinkommen einzahlen kann. Diese Verträge sind in der Ansparphase jedoch zunächst steuerfrei doch im Rentenalter erhöht sich dadurch natürlich die Besteuerung.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Risikolebensversicherung - Familie richtig absichern

Dollarschwäche in 2025 – Auswirkungen und Chancen für Anleger

Autoversicherung - Mit welchen Stellschrauben sich viel Geld sparen lässt

Bildnachweis

http://dlvr.it/TQVXjr

Risikolebensversicherung - Familie richtig absichern

Was ist mit alle Versorger richtig absichern gemeint?

Es gibt viele private Katastrophen, wie ein Fehltritt beim Bergwandern, ein Arbeitsunfall oder ein Unfall auf der Autobahn. Ein schreckliches Ereignis, denn die Familie muss ja den Tod des verstorbenen verarbeiten und bekommt dazu schnell finanzielle Probleme, da ein Einkommen wegfällt. Und genau aus diesem Grund ist eine Risikolebensversicherung für die Versorger der Familie ein absolutes muss.

Für jeden Versorger der Familie gilt in der Regel folgende Regel: Sind in der Familie Kinder vorhanden, so sollte man schon definitiv das drei- bis fünffache seines Bruttojahreseinkommen ansetzen.

Wie hoch ist die derzeitige Versicherungssumme im Durchschnitt, und kann man davon eigentlich leben?

Die durchschnittliche Lebensversicherungssumme aus der Risikolebensversicherung beträgt im Durchschnitt zwischen 70.000 und 100.000 Euro, Voraussetzung dafür ist aber, dass auch wirklich ein Todesfall vorgefallen ist. Eine Einzelperson kann von diesem Geld recht bescheiden Leben, aber da wir ja davon ausgehen, dass noch Kinder vorhanden sind, wird das Geld so gerade eben ausreichen um sich und seine Kinder über die Runden zu bekommen.

Was sollte man noch über die Risikolebensversicherung wissen?

Wichtig ist es die monatliche Versorgungslücke zu berechnen: monatliche Ausgaben; abzüglich Einnahmen im Versorgungsfall, Kindergeld und Erwerbseinkünfte. Bei der Auszahlung einer Risikolebensversicherung fällt keine Einkommenssteuer an. Jedoch kann Erbschaftsteuer anfallen, wenn die Freibeträge für Erbschaften verbraucht sind. Bei unverheirateten Paaren sind die Erbschaftsfreibeträge sehr niedrig, wodurch es zu großen Abzügen aus der Versicherungsleistung kommt. Hier ist es sinnvoll, dass beide Partner "über Kreuz" jeweils das Leben des anderen versichert. Die Beitragszahlung muss ebenfalls "über Kreuz" erfolgen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Das Hausgeld bei Eigentumswohnungen - Kostenfaktor richtig kalkulieren

Geldanlagen im 3. Quartal 2025 – US-Zoll- und Geopolitik weiter globale Belastungsfaktoren

Im Herbst auf nasses Laub achten

Bildnachweis

http://dlvr.it/TQVXZT

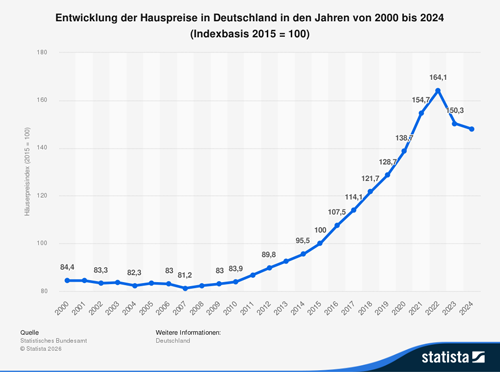

Das Hausgeld bei Eigentumswohnungen - Kostenfaktor richtig kalkulieren

Nebenkosten für den Eigentümer einer Eigentumswohnung

Mit dem Erwerb einer Eigentumswohnung verpflichten Sie sich die monatlichen Vorschüsse, die von der Eigentümergemeinschaft aufgrund eines Wirtschaftsplanes festgelegt wurden, regelmäßig zu zahlen. Dieses sogenannte Hausgeld beinhaltet unter anderem Betriebskosten, Verwaltungskosten und Instandhaltungskosten. Zu den Betriebskosten gehören zum Beispiel Zahlungen für die Müllentsorgung, den Hausstrom, die Versicherungen (zum Beispiel Gebäudeversicherung), den Hausmeister und die Treppenhaus- beziehungsweise die Gartenpflege.

Die Verwaltungskosten beziehen sich größtenteils auf das Honorar für den Verwalter und die Kontoführungsgebühren. Da das Gebäude selbst in Schuss gehalten werden muss, werden die Instandhaltungskosten, die in der Regel auch eine Rücklage für größere Investitionen (wie zum Beispiel Reparaturen am Dach oder Sanierung der Fassade) beinhalten, ebenfalls auf alle Eigentümer verteilt. Der Verteilungsschlüssel richtet sich nach dem Eigentumsanteil.

Die Eigentumswohnung bedeutet auch Gemeinschaftsverantwortung

Wer eine Eigentumswohnung erwerben möchte, sollte ich bewusst sein, dass mit dem Kauf auch die Verantwortung für das Gesamtgebäude übernommen wird. Mit der Eigentumswohnung erwerben Sie Anteile am Gesamtanwesen. Dies bedeutet, dass Gemeinschaftsräume, wie zum Beispiel das Treppenhaus, der Keller, der Speicher oder das Grundstück selbst, mit in Ordnung gehalten werden müssen. Das Hausgeld dient daher dazu, die entstehenden Kosten auf die Eigentümergemeinschaft zu verteilen.

Auf diese Weise soll der Wert der Immobilie erhalten beziehungsweise gesteigert werden. Die Höhe wird von der Eigentümerversammlung aufgrund des Wirtschaftsplanes festgelegt. Trotzdem sollten Sie unbedingt das Hausgeld der verschiedenen Eigentumswohnungen vergleichen, denn dort gibt es große Unterschiede, die auch Ihre Finanzierung erheblich beeinflussen können.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Ist ein Bauspardarlehen heute noch sinnvoll und lohnenswert?

Überweisungen: Ab Oktober 2025 neue Namensprüfung bei Zahlungen und was man dazu wissen sollte

Autoversicherung - Wechseln ist sinnvoll und kleingedrucktes zu beachten ist angeraten

Bildnachweis

http://dlvr.it/TQVXKd

Mittwoch, 21. Januar 2026

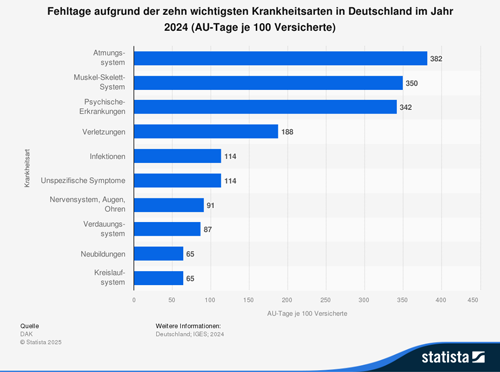

Ab wann zahlt die Krankenkasse Krankengeld

Arbeitnehmer brauchen manchmal eine längere Auszeit, damit sie von einer Krankheit richtig genesen. Der Arbeitgeber zahlt in einem solchen Fall das Gehalt sechs Wochen lang weiter. Sollte der Mitarbeiter dann immer noch nicht genesen sein, tritt seine Krankenkasse mit der Krankengeldzahlung ein.

Die Krankengeldhöhe beträgt im Regelfall 70 Prozent des beitragspflichtigen Bruttogehaltes. Damit das Krankengeld aber von Anfang an in voller Höhe gezahlt wird, müssen Versicherte einiges beachten.

Ab wann zahlt die Krankenkasse Krankengeld

Montag, 19. Januar 2026

Kfz-Versicherung – Mit welchen Stellschrauben lässt sich Geld einsparen

Dafür wurden mit dem NAFI-Auto-Vergleichsrechner Angebote für zehn Musterkunden berechnet und verschiedene veränderte Merkmale untersucht. Nachfolgend sind die Erkenntnisse aus der Kfz-Versicherungsstudie im Überblick zusammengestellt.

Kfz-Versicherung - Mit welchen Stellschrauben lässt sich Gel

Sonntag, 18. Januar 2026

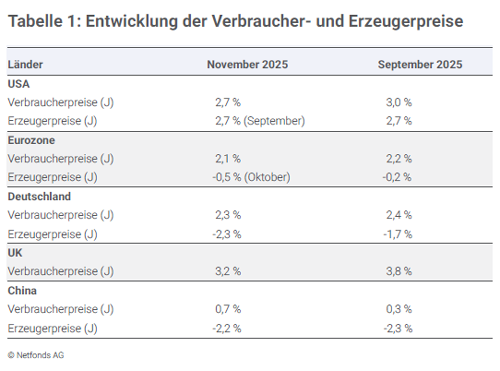

Zinskommentar Mai 2025 – Zinsentscheid der Fed ohne Zinsänderung zum dritten Mal in Folge

The post Zinskommentar Mai 2025 – Zinsentscheid der Fed ohne Zinsänderung zum dritten Mal in Folge first appeared on efinanz24.de.

http://dlvr.it/TQQM7r

Freitag, 16. Januar 2026

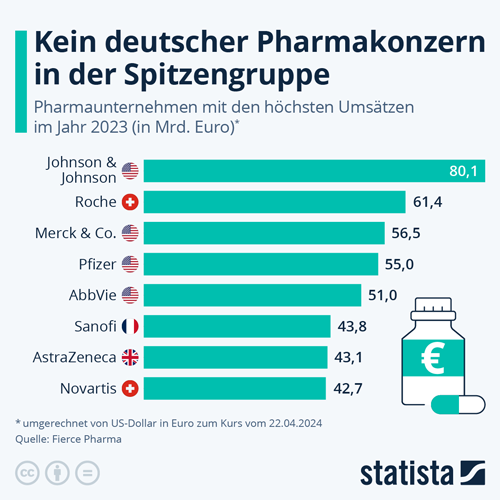

Gesundheitsrevolution: Wie Biotech, Pharma und Medizintechnik neue Anlagechancen eröffnen

The post Gesundheitsrevolution: Wie Biotech, Pharma und Medizintechnik neue Anlagechancen eröffnen first appeared on efinanz24.de.

http://dlvr.it/TQNWW3

Donnerstag, 15. Januar 2026

Krankenkassenvergleich - Welche ist die beste und günstigste Krankenkasse?

https://www.efinanz24.de/gesetzliche-krankenversicherung-vergleichen/

#krankenkassen

Mittwoch, 14. Januar 2026

Rentenbescheid - Renteninformation prüfen und Fehler erkennen

Häufige Fehler schnell erkannt

Häufig sind in dem Rentenbescheid die Berufsausbildungszeiten falsch angerechnet. Dabei werden nicht nur die Berufsausbildungszeiten, sondern auch andere Ausbildungszeiten falsch berechnet. Hierunter fallen Hochschulabschlüsse, Fachschulabschlüsse, Schulabschlüsse und Ausbildungszeiten im Ausland. Die Zuordnung in die Rechtskreise West und Ost wird häufig falsch eingetragen. Bei einer Überprüfung des Rentenbescheides sollten auch die erfassten Bruttoentgelte beachtet werden.

Hier finden sich oft Zahlendreher oder ein Entgelt fehlt, weil eine Sozialversicherungsmeldung fehlt oder Änderungen nicht erfasst worden sind. Häufig wird auch die Wehrdienstzeit während des Studiums im jeweiligen Beitrittsgebiet nicht berechnet, weil viele einfach vergessen haben, die Wehrpflichtzeit anzugeben. Weiter sind Mutterschutz und Ausfallzeiten während Schwangerschaften zu überprüfen. Auch Zeiten der Krankheit, Rentenbezugszeiten und Arbeitslosigkeit sind auf dem Rentenbescheid oftmals nicht richtig eingetragen.

Falls während diesen Ausfallzeiten Beiträge eingezahlt worden sind, so müssen diese Bruttoentgelde auch im Rentenbescheid erfasst sein. Fehlen zum Beispiel die letzten Monate vor dem Rentenbezug, so erfolgt lediglich eine Schätzung der Beiträge, wenn der Antragssteller dieser zustimmt. Als Fehlerquelle sind auch oft fehlende Kindererziehungszeiten zu beobachten.

Wie überprüft man richtig?

Alle Entgelte und Versicherungszeiten müssen im Versicherungsverlauf verzeichnet sein. Anhand der eigenen Versicherungsunterlagen kann die Vollständigkeit und der Versicherungsverlauf genau berechnet und mit dem Rentenbescheid verglichen werden. Am besten geht man hier chronologisch vor und vergleicht die eigenen Unterlagen mit den Einträgen auf dem Rentenbescheid. So lassen sich Lücken und Fehler schnell erkennen.

Ist das Rentenkonto vollständig?

Gerade auf den Versicherungsverlauf sollten künftige Rentenbezieher genau schauen. Dies sollte am besten schon vor Beantragung der Rente erfolgen, in jedem Fall aber im Rentenbescheid. Dabei sollte geprüft werden, ob das Rentenkonto wirklich vollständig ist. Ansonsten kann man seine Rentenansprüche nicht voll ausschöpfen. Bei vielen Versicherten fehlten etwa Fachschulzeiten, Zeiten längerer Krankheit oder Arbeitslosigkeit im Versicherungsverlauf. Das gilt auch, wenn man freiwillige Beiträge gezahlt hat. Auch diese erhöhen eine Rente, wenn man selbstständig gewesen ist und sollten im Versicherungsverlauf enthalten sein.

Was passiert nach der Feststellung von Fehlern?

Wenn noch keine Rente gezahlt wird, kann man einen Antrag auf Kontoergänzung oder Kontoklärung stellen. Dieser wird an den zuständigen Rententräger geschickt. Fallen Lücken erst im Rentenbescheid auf oder findet sich eine Falschangabe darin, dann heißt es schnell handeln. Gegen den Bescheid kann man Widerspruch einlegen. Dazu hat man nach Erhalt des Rentenbescheides einen Monat Zeit. Wer im Ausland lebt, hat eine Frist von drei Monaten.

Ein solcher Widerspruch erfolgt formlos und wird schriftlich an die zuständige Rentenversicherung übermittelt. Dabei muss nicht nur der Widerspruch selbst formuliert werden, sondern Rentenversicherte müssen auch darauf hinweisen, wo ein Fehler liegen könnte oder wo Angaben fehlen. Diese Begründung kann auch nach dem eigentlichen Widerspruch nachgeliefert werden.

Wie läuft das Widerspruchsverfahren ab

Bei der Rentenversicherung läuft nach Eingang des Widerspruchs ein Widerspruchsverfahren ab. Geht das positiv für die künftigen Rentner aus, wird ein neuer Rentenbescheid erteilt. Wird dem Widerspruch nicht stattgegeben, muss das nicht das Ende des Verfahrens sein. Sollte ein Widerspruch abgelehnt werden und der Versicherte ist damit nicht einverstanden, steht diesem immer auch der weitere Rechtsweg offen. Das heißt, er hat die Möglichkeit, Klage bei seinem zuständigen Sozialgericht einzulegen. Auch dafür gibt es entsprechende Fristen, die in dem Widerspruchsbescheid genannt sind.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Immobilienfinanzierung: So tilgen Sie das Darlehen richtig

Geldanlagen im 4. Quartal 2025 – US-Zollpolitik aus dem Fokus und Geopolitik bleibt im Fokus

Schneeräumpflicht und die Haftung für Mieter und Eigentümer

Bildnachweis

http://dlvr.it/TQLHwK

Dienstag, 13. Januar 2026

Beitragsbemessungsgrenze (BBG) und Jahresarbeitsentgeltgrenze (JAEG) – Was ist der Unterschied und warum entstehen für Besserverdiener bei Anhebungen Mehrausgaben

Wenn es um die Beiträge und Ausgaben der gesetzlichen Krankenversicherung geht, fallen in den Diskussionen immer wieder zwei Begriffe: Beitragsbemessungsgrenze (BBG) und Jahresarbeitsentgeltgrenze (JAEG). Diese werden jährlich zum Ende des Jahres für das kommende Jahr vom Bundeskabinett neu festgelegt. Häufig werden sie verwechselt oder gleichgesetzt.

Geplant ist aber schon, dass die Beitragsbemessungsgrenzen für die Sozialversicherungen im kommenden Jahr kräftig steigen werden. Grund dafür ist ein deutliches Plus bei den Löhnen und auf Besserverdiener kommen so Mehrausgaben zu. In diesem Beitrag werden die Begriffe erläutert und es wird noch ein Blick auf die Bezugsgrößen sowie auf die politische Diskussion rund um BBG und JAEG gelegt.

Beitragsbemessungsgrenze (BBG) und Jahresarbeitsentgeltgrenz

Montag, 12. Januar 2026

Geldanlagen im 4. Quartal 2025 – US-Zollpolitik aus dem Fokus und Geopolitik bleibt im Fokus

The post Geldanlagen im 4. Quartal 2025 – US-Zollpolitik aus dem Fokus und Geopolitik bleibt im Fokus first appeared on efinanz24.de.

http://dlvr.it/TQHvdh

Freitag, 9. Januar 2026

Schimmel vorbeugen – Stoßlüften ist nicht immer ausreichend

Besonders in Altbauwohnungen treten in der kalten Jahreszeit häufiger Schimmelbeläge und Stockflecken auf. Dies passiert vor allem dann, wenn das Haus eine schlechte Dämmung hat.

Die Ursachen sind oft falsche Gewohnheiten beim Heizen und Lüften. Das bisher als Allheilmittel empfohlene Stoßlüften sei nicht ausreichend, sagen die Experten der Verbraucherzentrale (VZ) Rheinland-Pfalz. Sie raten zusätzlich mehrfach täglich zur Kipplüftung.

Schimmel vorbeugen - Stoßlüften ist nicht immer ausreichend

Donnerstag, 8. Januar 2026

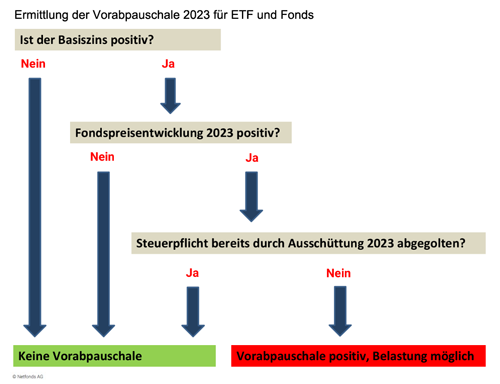

Vorabpauschale für 2025 – Anstieg vom Basiszins auf 2,53 Prozent und die Folgen für ETF & Fonds

The post Vorabpauschale für 2025 – Anstieg vom Basiszins auf 2,53 Prozent und die Folgen für ETF & Fonds first appeared on efinanz24.de.

http://dlvr.it/TQDQ2s

Mittwoch, 7. Januar 2026

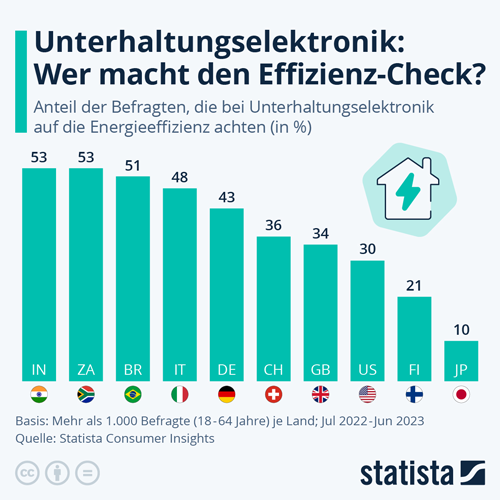

Energiekosten sparen – So klappt ein Anbieterwechsel

Bei den Energiekosten sollten regelmäßig die Preise verglichen werden, denn das rechnet sich in Sachen Strom und Gas fast immer. Dazu kommt, dass ein Wechsel zu einem anderen Energieanbieter unkomplizierter ist als viele denken.

Dabei können die Kosten für Strom und Gas das Haushaltsbudget stark belasten, zumal seit Jahresbeginn 2021 die CO2-Steuer unter anderem auch auf Erdgas erhoben wird und zu einer Preissteigerung führt. Auch der Strom ist nicht immer günstig. Als Verbraucher muss man aber dies nicht alles einfach hinnehmen.

Energiekosten sparen - So klappt ein Anbieterwechsel

Dienstag, 6. Januar 2026

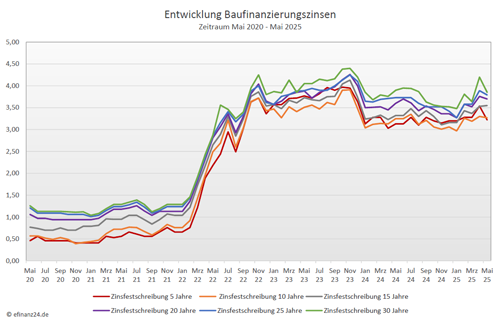

Immobilienfinanzierung: So tilgen Sie das Darlehen richtig

Gedanken über die Tilgung machen

Wenn Sie eine neue Immobilie kaufen möchten, dürfen Sie niemals die vorzeitige Tilgung auf die leichte Schulter nehmen. Oder haben Sie gerade in Lotto gewonnen? Leider wissen nur wenige Hauseigentümer, dass Sie beim Darlehensabschluss ungünstige Optionen gewählt haben. In der Regel geschieht dies aus Unwissenheit. Derartige Fehler kosten dann unnötig Geld. Wenn Sie geeignete Tilgungshöhe vereinbaren möchten, müssen Sie vor allem vor dem Immobilienkauf eine ordnungsgemäße Bilanz machen und die in naher Zukunft eingenommenen Einkünfte realistisch abwägen.

Tipps, um Ihr Leben leichter finanzieren zu können

* Überteuerte Optionen angesichts Sondertilgungen vermeiden

Viele Kreditinstitute bieten jährliche Sondertilgungen bis 5 Prozent unentgeltlich an. Ob die Tilgungsoptionen wirklich vonnöten sind, sollten Sie sich zuvor genauestens überlegen, da nur Sie Ihren Kreditzins erhöhen. In Wirklichkeit werden sonstige Sondertilgungen ohnehin beinahe niemals verwendet, so ein Finanzexperte. Wenn Sie aber zeitnah mit einem hohen Geldzufluss rechnen können, dann sollten Sie überprüfen, ob Sie nicht einen, auf Sie persönlich abgestimmten, Kredit auswählen sollten. Dann haben Sie den Kredit beispielsweise schon nach sechs Monaten zurückgezahlt. Andererseits wird der Rückzahlungszeitpunkt bestimmt festgelegt.

* Tilgungshöhe clever auswählen

Der laufende Rückzahlungssatz sollte mit der Zinsbindung, mit den Kreditzinsen sowie zu Ihrer Einnahmesituation zusammenpassen. Wenn Sie einen Kreditzins von 3 Prozent bekommen würden, ist eine Anfangstilgung von 2 Prozent aber Pflicht. Denken Sie daran: Je höher die Anfangszahlung ist, desto niedriger ist die Restschuld zum Anschlussfinanzierungszeitpunkt. Sicherlich wollen auch Sie bis dahin flexibel bleiben. Daher ist empfehlenswert, dass in Ihrem Darlehensvertrag eine Klausel vorhanden ist, wonach Sie, als Kreditnehmer den festgelegten Tilgungssatz jederzeit gebührenfrei ändern können.

* Überprüfen Sie die Optionen für die Rückerstattung

Sie sollten darauf achten, dass persönliche Vereinbarungen zu Sondertilgungen nur für die ersten 10 Jahre der Kreditlaufzeit wirklich Sinn machen. Nur dann können Banken für spontan vereinbarte Sondertilgungen eine Vorfälligkeitsentschädigung verlangen. Sofern die 10 Jahre vorbei sind, können Sie in Deutschland jeden Immobilienkredit sofort kündigen, auch wenn die Darlehenszinsen für mehr Jahre festgeschrieben wurden.

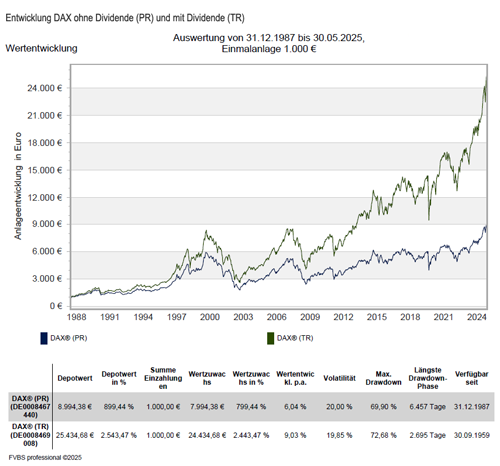

Sondertilgung oder anlegen: Mehrrendite mit Aktien und Fonds

Da Immobilienfinanzierungen zumeist über viele Jahre laufen, können chancenreiche Wertpapieranlagen mit Aktien und Fonds eine Alternative zu Sondertilgungen sein. Wertpapierportfolios schwanken zwar im Wert, eröffnen aber langfristig attraktive Renditen.

Mit dem Ertrag aus einem Fonds-Sparplan kann am Ende nicht nur der Darlehensvertrag getilgt, sondern auch zusätzliches Kapital aufgebaut werden. Darlehensnehmer, die anstatt jährliche Sondertilgungen zu leisten, die gleichen Beträge monatlich in einen Fonds-Sparplan einzahlen, können langfristig einen Vermögensvorteil erzielen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Krankenversicherung - Beitragsrückerstattungen müssen versteuert werden

Steigerung der Beitragsbemessungsgrenze 2026 für die Sozialversicherung

Schneekette anlegen - Vor der Abfahrt üben

Bildnachweis

http://dlvr.it/TQBKgr