Heute möchten wir wieder über interessante und wichtige Themen rund um die Finanzen informieren.

Viel Spaß beim Lesen!

https://inomaxx.de/index.php/aktueller-newsticker.html

Mehr aktuelle Informationen rund um die Finanzen gibt es im Blog zu lesen.

https://www.inomaxx.de/index.php/blog.html

#newsletter

Montag, 31. Mai 2021

Freitag, 28. Mai 2021

Wasserschaden – Nicht jeder ist auch als Leitungswasserschaden versichert

Als Immobilienbesitzer weiß man, dass sich das Wasser immer seinen Weg sucht und deshalb versichert man sein Gebäude entsprechend. Üblicherweise wird bei der Gebäudeversicherung deshalb auch der Bereich Leitungswasserschäden mit eingeschlossen. Aus einem aktuellen Gerichtsurteil geht aber hervor, dass ein Wasserschaden nicht gleich Wasserschaden ist. Die Umstände des Einzelfalles sind für die Versicherung entscheidend Ob… The post Wasserschaden – Nicht jeder ist auch als Leitungswasserschaden versichert first appeared on efinanz24.de.

http://dlvr.it/S0c1l0

http://dlvr.it/S0c1l0

Donnerstag, 27. Mai 2021

Anlagekommentar März 2021 – US-Präsident Joe Biden legt ein hohes Tempo vor und treibt damit die Börsen zu neuen Höchstständen an

Im Eiltempo nahm das US-Fiskalpaket in Höhe von 1,9 Billionen Dollar zur Bekämpfung der Pandemiefolgen die gesetzlichen Hürden. Neue 1.400 US-Dollar-Schecks für Bürger mit einem Jahresverdienst unter 80.000 US-Dollar und die Verlängerung der zusätzlichen Arbeitslosenunterstützung bis September dürften den Konsum kräftig beflügeln. Zudem enthält das Paket monetäre Hilfsleistungen für Bundesstaaten und Kommunen und Milliardensummen für… The post Anlagekommentar März 2021 – US-Präsident Joe Biden legt ein hohes Tempo vor und treibt damit die Börsen zu neuen Höchstständen an first appeared on efinanz24.de.

http://dlvr.it/S0WBXq

http://dlvr.it/S0WBXq

Freitag, 21. Mai 2021

Sind Bitcoin, Ethereum & Co. eine sinnvolle Anlageergänzung?

Das Interesse an Bitcoin, Ethereum & Co. hat zuletzt stark zugenommen. Viele Anleger stellen sich die Frage, ob sie Kryptowährungen als Anlageklasse auch künftig ignorieren können. Eine allgemeingültige Antwort, ob und wie man investieren sollte, gibt es nicht, zumal geeignete Produkte noch rar gesät sind. Gerade bei jüngeren und technikaffinen Anlegern ist das Interesse oftmals… The post Sind Bitcoin, Ethereum & Co. eine sinnvolle Anlageergänzung? first appeared on efinanz24.de.

http://dlvr.it/S06qKc

http://dlvr.it/S06qKc

Mittwoch, 19. Mai 2021

Todesfall – Eine Steuererklärung kann für Hinterbliebene verpflichtend sein

Durch den Tod eines nahen Angehörigen ist die Situation für die Hinterbliebenen schwierig genug. Neben der Trauer wird man zusätzlich noch mit der damit verbundenen Bürokratie konfrontiert. Beerdigung organisieren, Nachlass ordnen, Verträge kündigen und vieles mehr. Das gilt auch im Verhältnis zum Finanzamt. Denn die Pflicht zur Abgabe einer Einkommensteuererklärung bleibt im Jahr des Ablebens… The post Todesfall – Eine Steuererklärung kann für Hinterbliebene verpflichtend sein first appeared on efinanz24.de.

http://dlvr.it/RzyVbX

http://dlvr.it/RzyVbX

Mittwoch, 12. Mai 2021

Das Auto für den Frühling fit machen

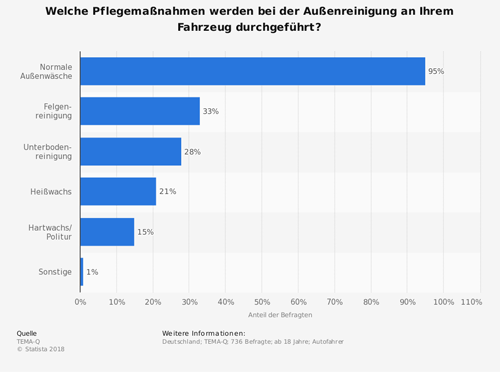

Wenn im Frühjahr die Temperaturen wieder nach oben klettern und die Tage länger werden, ist es nicht nur Zeit für einen Frühjahrsputz für Haus und Hof, sondern auch das Auto sollte eine gründliche Reinigung und Pflege bekommen. Denn das Auto wird im Winter besonders strapaziert. Da gibt es beispielsweise Schneematsch, der über die Reifen Dreckpartikel und kleine Steine gegen den Lack schleudert oder das Streusalz setzt sich auf der Karosserie und im Fußraum des Wagens fest. Die Salzkruste greift den Lack an und sollte deshalb so schnell wie möglich beseitigt werden. Ob es nun darum geht, einen glänzenden Lack zu erhalten oder einfach die Funktionsfähigkeit des Pkw zu erhalten: Hier bekommen Sie ein Paar Tipps um das Auto frühjahrsfit zu machen. Ein wenig Putzen und Aufräumen schadet also nicht und bringt in Corona-Zeiten vielleicht auch ein wenig Abwechslung in den Alltag.

Regelmäßige Reinigung und Pflege trägt zum Werterhalt bei

Auch wenn das Putzen und Schrubben nicht jedermanns Sache ist, so ist es doch im Frühjahr an der Zeit, den Schmutzfilm des Winters vom Auto zu waschen. In den ersten schönen sonnigen Frühjahrstagen sieht ein schmutziges Auto ohnehin bescheiden aus. Das Auto muss man auch nicht von Hand waschen. Fahren Sie zum Reinigen am besten in die Waschanlage, da es vielerorts aufgrund des Grundwasserschutzes verboten ist, das Auto in der eigenen Einfahrt oder auf der Straße zu reinigen. Vor der Einfahrt in die Waschanlage, sollte das Auto mit einem Hochdruckreiniger vom gröbsten Schmutz befreit werden. Dies sorgt dafür, dass keine Schmutzpartikel zwischen Lack und Bürsten verbleiben und diesen verkratzen. Gehen Sie mit dem Hochdruckreiniger großflächig über das Auto und bearbeiten Sie gröberen Schmutz etwas länger, damit die Verunreinigungen bereits eingeweicht werden. Während unter dem Jahr meist ein Standard-Waschprogramm ausreichend ist, so sollte nach dem Winter auch der Unterboden gereinigt werden. Wenn man die Möglichkeit hat, den Unterboden mit einem Hochdruckreiniger von Hand zu reinigen, sollte dies einem maschinelles Waschprogramm vorgezogen werden. Bei einem maschinellen Waschprogramm wird das Wasser mit hohem Druck in alle Bereiche des Unterbodens gesprüht, was zu Schäden an beweglichen Teilen der Mechanik und elektronischen Komponenten führen kann. Bei der Handreinigung kann durch die Wahl einer geringen Sprühstärke auf die verschmutzten Stellen solche Schäden minimiert werden.

Auch den Innenraum einer Reinigung und Pflege unterziehen

Der beste Helfer bei der Innenraum-Reinigung ist der Staubsauger, denn über den Winter sammelt sich eine Menge Schutz im Auto. Dies liegt hauptsächlich schon daran, dass man nicht wie in der warmen Jahrzeit regelmäßig mal kurz "durchsaugt". Dann sollte alles was im Auto Feuchtigkeit speichert, gut durchlüftet werden. Man vermeidet dadurch das typische Risiko beschlagener Scheiben wenn die Außentemperaturen ansteigen. So sollten beispielsweise Fußmatten am besten außerhalb des Fahrzeugs getrocknet werden. Alle Glasflächen werden mit einem handelsüblichen Fensterreiniger gesäubert. Dies gilt auch für sämtliche Spiegel und das Glas vor den Cockpit-Instrumenten. Bei den Scheiben sollte man unbedingt mit einem trockenen, sauberen Lappen oder Küchenpapier nachwischen, da sich sonst Schlieren bilden, was bei tiefstehender Sonne oder beim Scheinwerferlicht entgegenkommender Fahrzeuge die Fahrsicherheit beeinträchtigt. Beim reinigen von elektronischen Bauteilen, wie beispielsweise Schalter oder Infotainmentsysteme sollte darauf geachtet werden, dass keine Flüssigkeit eindringen kann. Die Auswahl der Reinigungsmitteln sollte immer so gewählt werden, dass diese Kunststoffe oder lackierte Oberflächen nicht beschädigen. In den meisten Fällen genügt ein feuchter, nicht fusselnder Lappen und Geschirrspülmittel. Auch die Gummidichtungen an den Fenstern und Türen bedürfen einer Reinigung sowie die Behandlung mit einem speziellen Gummipflegestift.

Anzuraten ist auch ein Blick auf die Technik und mal wieder aufräumen

Prüfen Sie beim Frühjahrputz außerdem den Öl-, Kühlwasser und Wischwasserstand. Das Wischwasser kann ab dem Frühjahr wieder mit einem Reinigungszusatz befüllt werden, der gegen Insekten, Pollen und Blütenreste hilft. Auch ein prüfender Blick auf die Funktionstüchtigkeit der Scheibenwischer ist sinnvoll. Wenn keine Frostgefahr mehr besteht, können auch die Sommerreifen wieder zum Einsatz kommen. Ein Blick in den Kofferraum ist auch angeraten, denn Winterutensilien wie Schneeketten braucht man im Sommer nicht durch die Gegend zu fahren, da dies den Kraftstoffverbrauch erhöht. Und wenn man schon dabei ist, kann die Prüfung des Verfalldatums vom Verbandskasten und eine vorgeschriebene Warnweste nach der europäischen Norm ISO 20471 bei der nächsten Verkehrskontrolle Geld sparen. Ist das Auto innen und außen sauber und trocken, können Sie gegebenenfalls Steinschläge mit einem Lackstift aus dem Fachhandel ausbessern. Denn wer hier früh handelt, vermeidet ärgerliche Rostnester.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Nicht vorschnell kündigen – Richtige Reaktion auf eine Beitragserhöhung bei der Wohngebäudeversicherung

Aus der Steuer-ID wird die Bürger-ID – Wie funktioniert die neue Bürgernummer

Falschangaben bei der Kfz-Versicherung können teuer werden

Bildnachweis

http://dlvr.it/RzVhFJ

http://dlvr.it/RzVhFJ

Freitag, 7. Mai 2021

Nicht vorschnell kündigen – richtige Reaktion auf eine Beitragserhöhung bei der Wohngebäudeversicherung

Wenn Sie über eine Beitragserhöhung zu ihrer Wohngebäudeversicherung in Kenntnis gesetzt werden, sollten Sie in keinem Fall vorschnell kündigen. Bleiben Sie gelassen und nutzen Vergleiche im Internet, um sich nach einem günstigeren Angebot umzusehen und eine Wohngebäudeversicherung nach Ihren Vorstellungen zu finden. Sinnvoll ist es auch, sich mit einer Fachfrau oder Fachmann in Verbindung zusetzen, um die teilweise komplexen Leistungsbedingungen verschiedener Anbieter miteinander zu vergleichen.

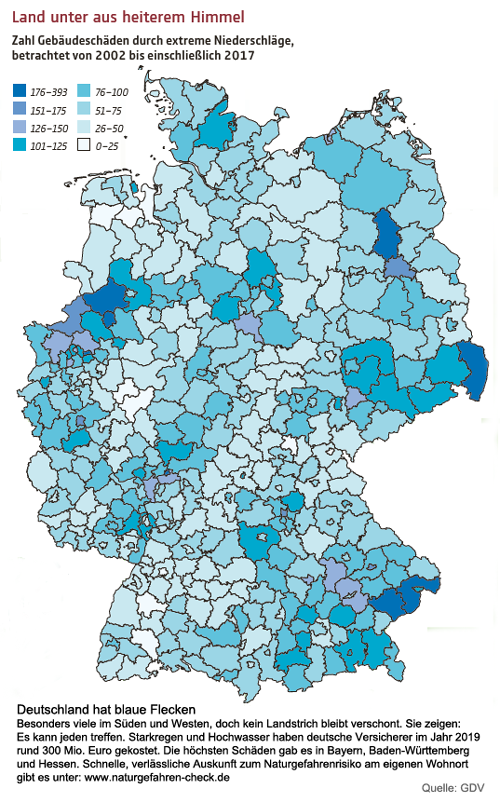

Gründe der Beitragserhöhung prüfen

Stürme, Hagel und Überschwemmungen, sowie weitere Einflüsse können die Wohngebäudeversicherung in ihren Kosten ansteigen lassen. Doch müssen Sie das als Versicherungsnehmer nicht so hinnehmen, vor allem wenn Sie selbst keinen Grund für eine Beitragserhöhung geliefert haben. Eine Beitragserhöhung ist dann legitim, wenn Sie entweder im vergangenen Jahr einen Wohngebäudeversicherung Schaden gemeldet, oder aber die Versicherung eine höhere Leistung mit den höheren Beiträgen verknüpft. Sogar eine außergewöhnliche Kündigung ist möglich, wenn die Erhöhung der Kosten ohne eine Steigerung der Leistungen erfolgt. Dies gilt aber nicht für Versicherungsnehmer, deren Vertrag eine Dynamik enthält und so eine jährliche Anpassung beinhaltet. Um eine Versicherungslücke zu vermeiden, sollten Sie vor der Kündigung unbedingt eine neue Wohngebäudeversicherung wählen und so einen nahtlosen Übergang im Versicherungsschutz gewährleisten.

Entscheidungen gründlich überlegen

Als Hausbesitzer müssen Sie eine Wohngebäudeversicherung abschließen. Risiken durch äußere Einflüsse, Brand- oder Wasserschäden können den Totalverlust und somit den finanziellen Ruin des Immobilienbesitzers bedeuten. Schon ehe ein Baukredit vergeben wird, muss der Antragsteller und zukünftiger Immobilienbesitzer einen Vertrag zur Wohngebäudeversicherung vorweisen. Solange ein Kredit läuft, kann die Bank vom Kreditnehmer verlangen, dass er Änderungen oder eine Kündigung der Wohngebäudeversicherung bei der Bank anzeigt und sich die Genehmigung hierfür einholt. Das heißt aber nicht, dass Baufinanzierer die Versicherung nicht wechseln können. Enthält der bisherige Vertrag beispielsweise den Vermerk zur groben Fahrlässigkeit, ist ein Wechsel eine sinnvolle und nicht nur kostengünstigere Entscheidung. Bei einem winzigen Passus kann es zu einem großen Rechtsstreit kommen, ob die grobe Fahrlässigkeit greift oder aber die Versicherung den entstandenen Schaden übernimmt.

Verträge genau lesen und vergleichen

Entsteht ein Brand durch eine unbeaufsichtigte Kerze, kann eine Versicherung mit dem Passus grobe Fahrlässigkeit dazu tendieren, die Kostenübernahme zu verweigern und dem Geschädigten die Schuld am Geschehnis zuschreiben. Auch wenn Verträge ohne den Passus häufig teurer sind, ist die Abwicklung in Versicherungsfragen kompetenter und in der Regel unbürokratischer. Eine gute Wohngebäudeversicherung übernimmt die Kosten nicht nur für höhere Gewalt und äußere Einflüsse, sondern auch für Abbruch- und Aufräumarbeiten in einem Versicherungsfall. Der Wiederaufbau kann dann gezahlt werden, ist die Versicherungssumme in dieser Höhe aufgezeigt und eine Übernahme für den Wiederaufbau vertraglich fixiert. Bei Eigentümergemeinschaften ist es üblich, dass neue Mitglieder in den bestehenden Vertrag integriert werden und somit den gleichen Versicherungsschutz genießen, wie Mitglieder, die den Vertrag in der Vergangenheit mit der Versicherung vereinbart haben.

Ehe man zu einer voreiligen Kündigung tendiert, sollte man mit dem Versicherer in Kontakt treten und herausfinden, warum eine Beitragserhöhung erfolgt ist. Wird ein Wechsel angestrebt, sollten Sie einen kostenlosen Vergleich anstreben und sich eine Versicherung suchen, die Ihren Ansprüchen gerecht wird und eine hohe Leistung für einen akzeptablen Beitrag ermöglicht. Am besten wählen Sie eine Versicherung, die den Passus grobe Fahrlässigkeit nicht im Vertrag enthält.

Machen Sie den Naturgefahren-Check

Eine schnelle und verlässliche Auskunft zum Naturgefahrenrisiko am eigenen Wohnort gibt es unter:

www.inomaxx.de/sachversicherungen/wohngebaeudeversicherung/naturgefahren-check

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

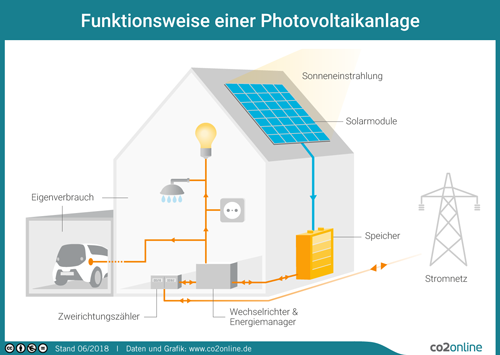

Photovoltaikanlage sollte regelmäßig kontrolliert werden

Bei der Eigenheim-Finanzierung flexibel agieren – gerade im Hinblick auf die aktuelle Situation

Gefahren auf der Baustelle

Bildnachweis

http://dlvr.it/RzFCSH

http://dlvr.it/RzFCSH

Donnerstag, 6. Mai 2021

Zinskommentar März 2021 – Die EZB beschleunigt die Anleihekäufe und schießt mit Kanonen auf Spatzen?

Vor der EZB-Zinssitzung herrschte schon im Vorfeld eine gewisse Nervosität: Denn nachdem zuletzt sowohl die Renditen der Staatsanleihen als auch die Inflationsraten stark stiegen, gab es mehrere besorgte Wortmeldungen von EZB Ratsmitgliedern. Sie forderten eine entschiedene Bekämpfung dieser Entwicklung – mit einer stärkeren Inanspruchnahme des Pandemie-Notfallprogramms PEPP oder sogar dessen Aufstockung. Die EZB-Präsidentin Christine Lagarde… The post Zinskommentar März 2021 – Die EZB beschleunigt die Anleihekäufe und schießt mit Kanonen auf Spatzen? first appeared on efinanz24.de.

http://dlvr.it/Rz9Jd3

http://dlvr.it/Rz9Jd3

Samstag, 1. Mai 2021

Smart Home - Für die Wohngebäude- und Hausratversicherung bringt dies Veränderungen mit sich

Die Heizung mit einer App steuern, das Haus mit Kameras überwachen, per Sprachsteuerung das Licht an- und ausschalten oder seine Lieblingsmusik abspielen. Dies sind nur einige der Möglichkeiten, die mit Smart-Home-Systemen möglich sind. Ein Gebäude bzw. ein Haushalt lässt sich mittlerweile ohne einen großen Aufwand in ein Smart Home umwandeln, indem Haushaltsgeräte mit einfachen Hard- und Softwaremaßnahmen vernetzt werden. Smart Home macht nicht nur das Wohnen komfortabler, es spielt auch für die Gebäudeversicherungssparte eine immer größere Rolle. Denn das Smart Home bietet auch eine Fehlerfrüherkennung, wodurch es möglich ist, Gebäude- und Hausratschäden zu vermeiden und somit den traditionellen Versicherungsschutz verändert.

Was ist Smart Home?

Bei Smart Home handelt es sich mehr oder weniger um eine intelligente Steuerung des Zuhauses. Es werden Geräte werden intelligent, also smart, indem sie an das Internet angeschlossen werden und von überall von ihrem Besitzer etwa per App gesteuert werden können. Die einzelnen verbundenen Geräte des Systems können so über eine Kommunikationsschnittstelle untereinander kommunizieren. Über diese Schnittstelle können die Geräte Informationen empfangen und weiterleiten, beispielsweise per WLAN, Mobilfunk oder Bluetooth. Über einen PC oder auf dem Tablet/Smartphone kann dann die Haustechnik mit einer entsprechenden Software flexibel ferngesteuert werden. Die wichtigsten Funktionen von Smart-Home-Systemen sind:

* Fenster- und Türkontakte überwachen

* Steuerung der Heizung mit intelligenten Thermostaten

* Rauchmelder, Alarmanlagen, Kamerasysteme und Rollläden bei Abwesenheit steuern

* Mit einer Paniktaste Alarm auslösen

* Lichtsteuerung

* Weitere Geräte wie etwa Rasensprenger, Garagentor oder einen intelligenten Wassermelder bedienen

Smart Home und die Auswirkungen auf den Versicherungsschutz

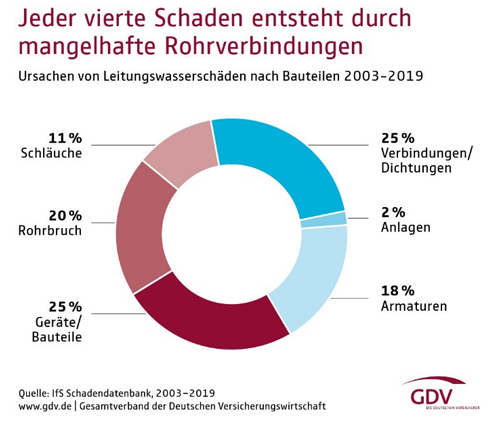

Nach dem aktuellen GDV-Schadenindex der deutschen Wohngebäudeversicherer waren im Jahr 2019 für die Versicherer Leitungswasserschäden so teuer wie noch nie und traten häufiger auf als Brände. Dabei sind Installations- und Gerätefehler und mangelhafte Rohrverbindungen die Hauptursachen. Deshalb investieren die Gebäudeversicherer mittlerweile in die Entwicklung von intelligenten Wasseruhren, Sensortechnik und Vernetzung von Feuermeldern. Da der Versicherungsnehmer für die Kosten der Präventionstechnik im Smart Home selbst aufkommen muss, arbeiten die Versicherer an Anreizsystemen, beispielsweise einer Verknüpfung der Smart-Home-Technik mit Handwerkernetzwerken oder einem Notfallmanagement. Durch Wasser können zum Beispiel immense Schäden in einem Haus oder in einer Wohnung anrichtet werden. So können größere Wassermengen nicht nur für Überschwemmungen einzelner Räume sorgen, sondern auch ganze Etagen überfluten und durch die Decke treten. Eingetretene Wasserschäden zu beseitigen ist nicht nur aufwendig, sondern kann auch sehr kostspielig werden. Mit einem Smart-Home-Wassermelder kann das Wasserleitungssystem überwacht werden und kann dann vor Leitungswasserschäden und vor Überflutung durch Wasser, das bei Überschwemmungen von außen ins Gebäude eindringt warnen. So können Schäden frühzeitig erkannt und minimiert werden.

Mögliche Deckungslücke in bestehenden Versicherungsverträgen

Innerhalb der Gebäude- und Hausratversicherung wirft Smart Home aber auch rechtliche Fragen auf. Dabei werden grundsätzlich die technischen Komponenten, insbesondere die Hardware, des Smart Homes vom Versicherungsschutz der traditionellen Hausrat- und Wohngebäudeversicherungen eingeschlossen. So deckt die Hausratversicherung Schäden an beweglichen Sachen, die dem Haushalt des Versicherungsnehmers zur privaten Nutzung dienen ab. Dagegen bietet die Wohngebäudeversicherung eine Absicherung für Schäden am Gebäude selbst. Zum Gebäude zählen die mit dem Erdboden verbundenen Bauwerke, welche zur überwiegenden Nutzung zu Wohnzwecken bestimmt sind, sowie Gebäudebestandteile, die durch ihre feste Verbindung mit dem Gebäude ihre Selbstständigkeit verlieren, und Gebäudezubehör, welches im oder am Gebäude angebracht ist und der Instandhaltung dient.

Daher sollte es bei der Smart-Home-Hardware im Detail geklärt werden, ob dies Hausrat oder vielmehr ein Gebäudebestandteil oder -zubehör ist. Beim überwiegenden Teil der Hardware dürfte es sich um nicht mit dem Gebäude fest verbundenen unselbstständigen Komponenten handeln und daher unter den Versicherungsschutz der Hausratversicherung fallen. Als Gebäudebestandteil im Sinne der Wohngebäudeversicherung sind wohl nur die vom Smart Home genutzten Leitungen anzusehen, soweit sie innerhalb des Gebäudes unter Putz verlegt sind. Allerdings bietet die Gebäude- oder Hausratversicherung keinen Versicherungsschutz bei Verlust oder Beschädigung von elektronisch gespeicherten Daten oder von Software. Beides stellen nach aktuellem versicherungsrechtlichen Verständnis keine Sachen im Sinne der Versicherungsbedingungen dar, es sei denn, dies wird ausdrücklich individuell im betreffenden Versicherungsvertrag vereinbart. Dies ist bei der derzeitigen Versicherungsmöglichkeit Sache einer Elektronik- oder Cyberversicherung. So sind Versicherte, die ihr Gebäude, ihre Wohnung oder ihre Büroräumlichkeiten zu einem Smart Home oder Smart Office umfunktionieren wollen, gut beraten, sich vorab mit dem Hausrat- und dem Gebäudeversicherer über den ausreichenden Versicherungsschutz zu verständigen. Dies kann zum Beispiel durch einen weiteren Zusatzdeckungsbaustein oder durch eine separate Cyberversicherung umfassend umgesetzt werden.

Mögliche Gefahrenerhöhung bei Nachrüstung

Wenn das Gebäude, die private Wohnung oder das Büro zum Zeitpunkt des Abschlusses der Hausratversicherung und/oder der Wohngebäudeversicherung noch kein Smart Home/Office war, so stellt sich zudem eine weitere wichtige Frage. Nämlich ob die Installation der neuen Technik eine Gefahrenerhöhung darstellt, weil dadurch neue Risiken entstehen. Dies könnte dann der Fall sein, wenn unbefugte Dritte mittels eines Hackerangriff vernetzte Elektrogeräte manipulieren und dadurch sogar einen Versicherungsfall, beispielsweise einen Brand, herbeiführen. Gemäß aktuellem Versicherungsrecht hat der Versicherungsnehmer nach Abschluss des Versicherungsvertrags ohne Einwilligung des Versicherers keine Gefahrenerhöhung vorzunehmen oder vornehmen zu lassen. Wenn der Versicherungsnehmer diese Verpflichtung verletzt, dann kann der Versicherer im schlimmsten Fall den Versicherungsvertrag kündigen, eine Beitragerhöhung verlangen oder im Schadenfall sich auf seine Leistungsfreiheit berufen. Für den Versicherer wird es dann ein wesentlicher Aspekt sein, welche Technik installiert werden soll und wer diese Installation vornimmt. Denn bei einer unsachgemäßen Installation, zum Beispiel durch den technikunerfahrenen Bewohner selbst, kann durch aus ein erhöhtes Risiko im Sinne einer Gefahrenerhöhung entstanden sein. Auch dies gilt es, mit den Versicherern im Vorfeld abzustimmen.

Smart Home kann bei der Erfüllung von Obliegenheiten unterstützen

Die Smart-Home-Technik kann dagegen umgekehrt aber auch bei der Schadenverhütung und den Versicherungsnehmer bei der Erfüllung von versicherungsvertraglichen Obliegenheiten unterstützen. Beispielsweise ist der durch gefrorenes Wasser in den Wasserleitungen eines unbewohnten Gebäudes verursachte Wasserrohrbruch in der Gebäudeversicherung grundsätzlich nicht versichert. Es trifft den Versicherungsnehmer vielmehr die Obliegenheit, dass er für die Beheizung und Kontrolle der Beheizung des versicherten Gebäudes in der kalten Jahreszeit zu sorgen hat. Eine entsprechende Smart-Home-Technik kann für richtige Beheizung des versicherten Gebäudes sorgen, ohne dass es bewohnt sein muss. Voraussetzung ist allerdings eine so weit entwickelte Technik, dass diese auch Störungen und einen Wartungsbedarf in der Heizungsanlage erkennt und anzeigt. Solange dies nicht gewährleistet ist, muss der Versicherungsnehmer eine regelmäßige Zusatzkontrolle durchführen. Weiterhin könnte das Smart Home zudem über den Eintritt eines Versicherungsfalls informieren, wenn zum Beispiel Feueralarm ausgelöst wird oder sich elektronische Geräte in der Wohnung bei einem Wasserschaden wegen Feuchtigkeit automatisch abschalten. Nicht zuletzt kann das Smart Home auch Daten erfassen und speichern, welche die Schadenbearbeitung erheblich erleichtern würden. Die Smart-Home-Technik eröffnet den Versicherten und den Versicherern ganz neue Möglichkeiten, Gebäuderisiken zu bewerten und Versicherungstarife neu zu bestimmen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Elektro- und Hybridfahrzeuge - Vorsicht beim Laden Zuhause!

Versicherungen kündigen – Tipps zu Fristen, Formulierungen und auf was man sonst noch achten sollte

Wie ist ein Schaden am geliehenen Schullaptop versichert

Bildnachweis

http://dlvr.it/RysZNg

http://dlvr.it/RysZNg

Elektro- und Hybridfahrzeuge - Vorsicht beim Laden Zuhause!

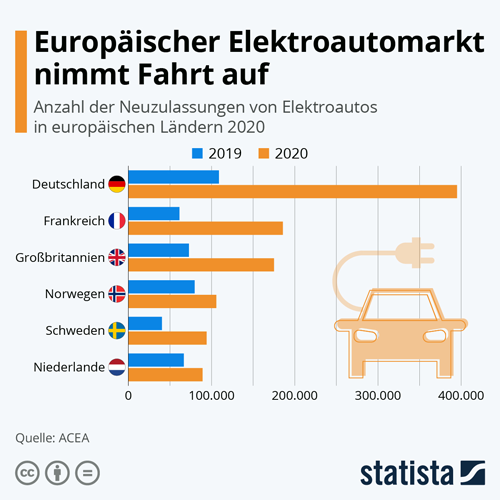

Elektro- und Hybridfahrzeuge waren noch nie so beliebt wie derzeit. Denn Fahrzeuge mit Elektroantrieb ligen voll im Trend und die Anzahl der neu zugelassenen Elektroautos in Deutschland hat sich im vergangenen Jahr verdreifacht. Auch für Hybrid-Fahrzeuge war 2020 mit rund 450.000 Neuzulassungen ein echtes Rekordjahr. Experten sind davon überzeugt, dass mit steigender Attraktivität der E-Fahrzeuge dieser Trend in den kommenden Jahren weiter zunehmen wird. Doch noch stehen den Stromern nur wenige öffentliche Ladesäulen zur Verfügung. Also das Auto einfach zuhause an die Steckdose hängen? Hierzu sollten mögliche Risiken beim Laden des E-Autos im Blickfeld sein, damit nicht der Versicherungsschutz gefährdet ist.

Erhöhte Brandgefahr beim Laden

Im Vergleich zu Elektroautos ist bei Fahrzeugen mit einem Verbrennungsmotor die Brandgefahr generell höher. Denn die Verbennungsmotor getriebenen Fahrzeuge fahren dauerhaft mit einem hochentzündlichem Treibstoff im Tank, während bei Elektroautos eine Batterie für Power sorgt. Das Laden der Batterie stellt jedoch beim E-Auto einen der kritischsten Momente dar. Denn hier muss in möglichst kurzer Zeit viel Energie in die Fahrzeugbatterie übertragen werden und dies ist ein Vorgang, der eine hohe Anforderung an die Batterie und die Stromzufuhr stellt.

Hausnetz muss auf Ladevorgang ausgerichtet sein

Soll das Elektroauto in der eigenen Garage geladen werden, müssen die elektrischen Anlagen auf diese Belastung ausgerichtet sein. Denn der einfache Steckdosenanschluss in der Garage ist für diese Dauerbelastung häufig nicht ausgelegt. Bei langen Ladezeiten können die verlegten Stromkabel unter der hohen Belastung Wärme entwickeln. Dadurch kann die Gefahr eines Kabelbrandes steigen! Deshalb sollten feste Ladeeinrichtungen wie z.B. Wallboxen oder Ladesäulen, die an den Starkstrom angeschlossen sind, mobilen Ladeeinrichtungen vorgezogen werden. Um Netzüberlastungen zu vermeiden, müssen die festinstallierten Ladeeinrichtungen zudem beim Verteilnetzbetreiber angemeldet werden.

Versicherungsschutz in Gefahr!

Wenn es während des Ladevorgangs doch zu einem Brand kommt, sind viele Schäden über die Hausrat- und Wohngebäudeversicherung versichert. Jedoch sollte man beispielsweise wissen, dass der Versicherungsschutz gefährdet ist, wenn die Installation einer Ladeeinrichtung einschließlich der dazugehörigen Stromversorgung nicht durch einen Elektrofachbetrieb durchgeführt wird.

Beim Aufladen in der Garage: Vorsichtsmaßnahmen treffen

Man sollte nicht vergessen, dass der Brand eines Elektroautos die Feuerwehr vor eine besondere Herausforderung stellt. Denn durch giftige, brennbare oder explosionsfähige Stoffe, die aus der brennenden Batteriezelle austreten können, gestaltet sich der Löschvorgang äußert schwierig. Damit der Brand eines Fahrzeugs nicht auf die Garage - und andersherum - überspringen kann, ist es umso wichtiger, dass in der Garage ausschließlich nichtbrennbare Baustoffe verwendet werden. Auch sollten möglichst keine leicht brennbaren Gegenstände wie Plastikmüll, Altpapier oder Holzmöbel in der Garage gelagert werden. E-Bikes stellen bei einem Brand eine zusätzliche Gefahrenquelle dar, deshalb sollten auch sie möglichst separat vom Fahrzeug untergebracht und geladen werden. Die Installation einer Brandmeldeanlage sorgt für zusätzliche Sicherheit.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Vermögensaufbau mit Fonds - So funktioniert der langfristige Vermögensaufbau

Der Hype um GameStop, AMC & Co. – Zockerei oder Zukunft?

Schutz vor Impfschäden - Welche Versicherungen zahlen bei einem Impfschaden

Bildnachweis

http://dlvr.it/RysZNW

http://dlvr.it/RysZNW

Vermögensaufbau mit Fonds - So funktioniert der langfristige Vermögensaufbau

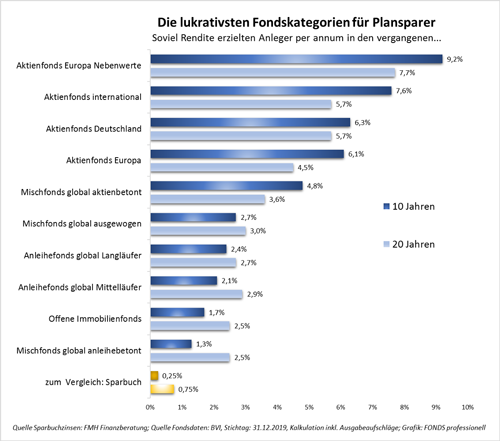

Für viele Deutsche führt die andauernde Niedrigzinsphase langsam zu einer dauerhaften Zins-Depression - zumindest für all jene, die einer altertümlichen Form des Vermögensaufbaus nachhängen, welcher über Sparbücher oder Festgelder praktiziert wurde. Mittlerweile gibt es allerdings auch eine wachsende Gruppe von aufgeklärten Anlegern, die ihren Zinsfrust wirksam bekämpfen und eine zeitgemäße Variante der Geldanlage für sich entdecken: das Fondssparen. Dabei ist das Prinzip beim Fondssparen ist immer gleich. Der Sparer zahlt über einen längeren Zeitraum regelmäßig oder unregelmäßig einen bestimmten Betrag ein. Dabei richtet sich die Sparrate nach den individuellen Möglichkeiten oder der Summe, die am Ende zur Verfügung stehen soll. Von den Sparraten werden Fondsanteile gekauft und in einem Depot verwahrt.

Der Fondssparplan hat sich etabliert

Mit monatlich wiederkehrenden Beträgen in ausgesuchte Portfolios zu investieren, dass hat sich selbst bei den notorisch börsenscheuen Durchschnittsdeutschen herumgesprochen. Das Fondssparen stellt eine bequeme und lukrative Möglichkeit dar, fürs Alter vorzusorgen, Vermögen aufzubauen oder größere Anschaffungen in der Zukunft zu finanzieren. Der Fondssparplan ist damit heute dort angekommen, wofür er vor ca. 50 Jahren einmal konzipiert wurde. Was als scheinbar langweiliger Ladenhüter begann, hat sich zu einer zentralen Lösung in der Evolution des Sparens entwickelt. Ob mit einer passiven oder aktiven Strategie - die erzielbare Rendite gibt den Fondssparern allemal recht. Wie lukrativ das ratierliche Investieren in Wertpapiere ist, zeigt einmal mehr die aktualisierte Wertentwicklungsstatistik des Bundesverbands Investment und Asset Management (BVI) auf eindrucksvolle Weise. Während Sparerlieblinge wie Fest- oder Tagesgeld mit Sicherheit nur eins bringen, nämlich Kapitalverzehr, winken bei Fondssparplänen mit ziemlicher Gewissheit Jahresrenditen von vier Prozent und mehr. Allerdings wird hierfür ein wenig Geduld vorausgesetzt.

Der Faktor Zeit ist der Wichtigste

Alle Vergleiche aus der Vergangenheit zeigen, dass man trotz diverser Rückschläge an den Kapitalmärkten langfristig mit Fondssparplänen immer gut gefahren ist. Denn in einem Investmentfonds vermehrt sich das Kapital nicht nur durch die Sparraten, sondern auch durch Erträge, wie wieder angelegte Ausschüttungen und durch die Durchschnittskaufmethode (Cost-Average-Effekt). Dabei werden durch die regelmäßige Sparrate zu Zeiten hoher Kurse weniger Fondsanteile und in Phasen niedriger Kurse vom gleichen Geld mehr Fondsanteile gekauft. Langfristig ergibt sich daraus ein günstiger durchschnittlicher Kaufpreis. Deshalb sind für den Fondssparer fällende Kapitalmärkte eine gute Gelegenheit die Rendite zu erhöhen.

Große Auswahl an Fonds für regelmäßiges Sparen

Ab einem Anlagebetrag von monatlich 25,00 Euro kann mit einem Fondssparplan für das Alter vorgesorgt, Vermögen aufgebaut oder Kindern und Enkeln ein Kapitalpolster mitgegeben werden. Die Auswahl an möglichen Investmentfonds ist sehr groß und sollte sich immer nach dem persönlichen Risikoprofil des Sparers richten. Das Prinzip des Investmentfonds gibt es schon seit 1774 und es hat sich bis heute bewährt. Wer etwas Geduld und Gelassenheit mitbringt, kann auch Börsenkapriolen locker verkraften.

Breit gestreut, nie bereut - Diversifikation im Portfolio ist angeraten

Diese alte Börsenweisheit ist auch heute immer noch wichtiger denn je. Denn wer all sein Vermögen in wenige Einzelwerte, vielleicht nur in ein oder zwei Aktien setzt seinem Vermögensaufbau einem unnötig hohen Risiko aus. Besser ist es da, das Risiko zu streuen und in möglichst viele verschiedene Werte, in Aktien genauso wie in Immobilien und Rohstoffe, zu investieren und für kleinere Notfälle einen Notgroschen vorzuhalten. Möglich wird das über Investmentfonds. Hier kann man als Anleger aus einer Vielzahl von Aktien-, Renten-, Immobilien- und Mischfonds wählen und auch entscheiden, ob diese Fonds aktiv oder passiv verwaltet werden.

Der Zinseszinseffekt sorgt für Unterstützung beim Vermögenszuwachs

Als Investor profitiert man vom Zinseszinseffekt, wenn nicht nur regelmäßig Geld zur Seite gelegt, sondern auch die darauf resultierenden Erträge immer wieder anlegt werden. Diese Erträge werden dann nämlich in der Zukunft mitverzinst. Und die Effekte sind enorm: Wer über einen Zeitraum von 10 Jahren monatlich 100 Euro mit einer Rendite von 4 Prozent anlegt, verfügt am Ende der Laufzeit dank dem Zinseszinseffekt über einen Betrag von 14.719,49 Euro. Und das, obwohl er nur 12.000 Euro eingezahlt hat. Nach 20 Sparjahren hätte er schon 36.507,92 Euro statt der angesparten 24.000 Euro, nach 30 gar 68.760,13 Euro.

Der Durchschnittskosteneffekt (Cost Average Effekt) sorgt für einen zusätzlichen Vermögenszuwachs

Doch wie funktioniert dieser Effekt genau? Das Prinzip des Durchschnittskosteneffektes (Cost Average Effekt) ist einleuchtend: Kaufen Anleger auch bei fallenden Kursen Fondsanteile, so erhalten sie für ihren monatlichen Sparbetrag mehr Anteile. Bei hohen Kursen werden weniger Anteile gekauft. Die durchschnittlichen Kosten pro Fondsanteil liegen insgesamt unter dem durchschnittlichen Kurs der Fondsanteile während der Sparphase.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wie ist ein Schaden am geliehenen Schullaptop versichert

Hausratversicherung – Die Corona-Zeiten können für Versicherungslücken sorgen

Für Bausparer gibt es ab 2021 mehr Förderung vom Staat

Bildnachweis

http://dlvr.it/RysZNH

http://dlvr.it/RysZNH

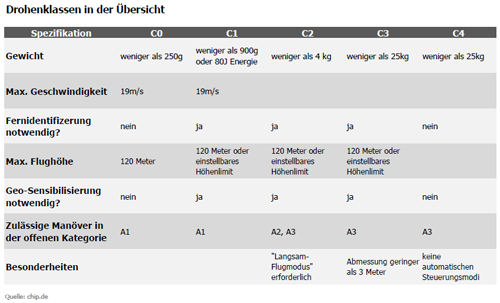

Neue EU-Drohnenverordnung zum 1. Januar 2021 in Kraft getreten

Für Drohnenfans gibt es zum 1. Januar 2021 durch eine neue EU-Drohnenverordnung einiges zu Beachten: Führerschein, Ausweispflicht, Flugverbotszonen; die neuen EU-Richtlinien definieren ab 2021 einheitliche Grundregeln für alle EU-Länder. Ergänzend gibt es dazu weiterhin länderspezifische Vorgaben der einzelnen Mitgliedsstaaten der EU, so auch für Deutschland, die zusätzlich erfüllt werden müssen. Die Drohne nach wie vor benutzet werden, jedoch muss man sich beim Luftfahrtbundesamt registrieren, wenn die Drohne eine Kamera hat. Nachfolgend ist zusammengefasst, was sonst noch alles zu wissen ist.

Zusammenfassung der wichtigsten Punkte

* Ab dem 1. Januar 2021 gelten für Drohnen einheitliche EU-Regeln.

* In Deutschland erhöht sich die maximale regulär erlaubte Flughöhe von 100 auf 120 Meter.

* Drohnen unter 250 Gramm und unter 19 m/s horizontaler Maximalgeschwindigkeit darf jeder ab 16 Jahren selbst fliegen. Allerdings darf die Drohne keine Kamera haben. Ist man unter 16 Jahre darf nur unter Aufsicht geflogen werden.

* Drohnenpiloten, die ab 1. Januar 2021 eine Drohne mit verbauter Kamera oder über 250g Startgewicht fliegen, müssen sich zusätzlich beim Luftfahrtbundesamt registrieren um eine eID (elektronische Piloten-ID) zu erhalten. Diese eID muss dann an der Drohne angebracht werden. Die Registrierungsseite steht unter https://uas-registration.lba-openuav.de/#/registration/uasOperator zur Verfügung stehen. Nach der Registrierung können die eigenen Daten und Angaben jederzeit im LBA UAS Portal bearbeitet werden. Es gilt eine Übergangsfrist bis 30. April 2021.

* Für alle Drohnen über 250 Gramm ist nach einer Übergangsfrist von einem Jahr ab dem 1. Januar 2022 mindestens der EU-Kompetenznachweis erforderlich. Dieser erfolgt im Online-Multiple-Choice-Verfahren und beinhaltet zum jetzigen Zeitpunkt 40 Fragen.

* Eine spezielle Drohnen-Haftpflichtversicherung ist verpflichtend.

* Auch für private Pilotinnen und Piloten gelten ab dem 1. Januar 2021 die neuen EU-einheitlichen Regeln für das zivile Fliegen und Nutzen von Drohnen.

Achtung: Die benötigte eID (UAS-Betreiber-Nummer) wird erst nach einer manuellen Prüfung der Ausweisdokumente zeitversetzt im Portal sichtbar und auch per eMail versendet. Auf der Drohne muss die UAS-Betreiber-Nummer (eID) und nicht die gegebenenfalls angezeigte Fernpiloten-ID angebracht werden.

Die Drohnen werden nach C0 bis C4 klassifiziert

Alle in der EU verwendeten oder verkauften Drohnen werden zukünftig entsprechend ihrem Risiko, welches durch Parameter wie Gewicht, Bewegungsenergie, Bauform und Sicherheitsfunktionen bestimmt wird, in eine von fünf Risikoklassen zwischen C0 bis C4 eingeteilt. Bei der "führerscheinfreien" Klasse 0 (C0) müssen die Drohnen abflugbreit weniger als 250 Gramm wiegen und dürfen nur eine horizontale Höchstgeschwindigkeit von 19 Meter pro Sekunde erreichen. Weiterhin dürfen diese nur in direkter Sichtverbindung zur Pilotin/Piloten bis zu einer Höhe von 120 Meter geflogen werden. Je nach Klasse gelten dann unterschiedliche Auflagen, wie etwa eine Registrierungspflicht von Pilotin/Piloten oder der elektronischenn ID (eID) der Drohne. Für die bessere Orientierung der Drohnenkäufer muss die jeweilige Klasse auf der Verpackung der Drohne ersichtlich sein. Weiterhin muss jeder neu gekauften Drohne ein Informationsblatt beigefügt sein, aus dem für den Käufer seine Pflichten beim Betrieb der Drohne hervorgehen. Welche Pilotin/Piloten müssen registriert werden

Wenn eine Drohne über 250 Gramm wiegt, muss sich der Drohnenpilot ab 1. Januar 2021 in jedem Fall beim Luftfahrtbundesamt (LBA) registrieren.

Darüber hinaus gibt es in der offenen Drohnenkategorie auch zwei verschiedene Arten von Dokumenten für Pilotinnen und Piloten:

* den EU-Kompetenznachweis (kleiner EU-Drohnenführerschein) und

* das EU-Fernpilotenzeugnis (großer EU-Drohnenführerschein)

Beide Dokumente sind fünf Jahre gültig und müssen jeweils durch Wiederholungsprüfungen oder Auffrischungskurse verlängert werden. Die Kenntnisnachweise oder Einweisungsbescheinigungen sind laut dem LBA mit einer Übergangszeit bis zum 31. Dezember 2021 weiterhin gültig. Diese berechtigen zum Steuern von allen in der offenen Kategorie eingruppierten Drohnen. Nachweis- und zeugnisfrei dürfen nur Drohnen der Klasse C0 geflogen werden.

EU-Drohnenführerschein - Wer braucht welchen und was ist noch wichtig

EU-Kompetenznachweis (kleiner EU-Drohnenführerschein):

* alle Bestandsdrohnen über 250 Gramm

* neue Drohnen unter 500 Gramm

* Drohnen über 500 Gramm (bis 2kg), wenn von Menschen weit entfernt und mit einem Abstand von 150 Metern zu Wohn-, Gewerbe- oder Erholungsgebieten gefolgen wird

EU-Fernpilotenzeugnis (großer EU-Drohnenführerschein):

* alle Bestandsdrohnen über 500 Gramm

* alle Drohnen in den Klassen C2, C3, C4

Darüber hinaus benötigt jeder Drohnenpilot ab sofort eine gesetzlich vorgeschriebene gültige Drohnen-Haftpflichtversicherung. EU-Gesetzgebung sorgt dafür, dass Flüge im Ausland einfacher werden Da in allen 27 Mitgliedstaaten der Europäischen Union und in der Schweiz die neuen Regeln gelten, wird es nun deutlich einfacher werden mit einer registrierten Drohne auch in anderen EU-Ländern zu fliegen. Hinweis: Ob man nun in Deutschland oder auch im Ausland seine Drohne steigen lässt, muss ausdrücklich darauf hingewiesen werden, dass man eine Drohnen-Haftpflichtversicherung benötigt. Es handelt sich um eine Pflichtversicherung für alle Drohnen, unabhängig von Größe und Gewicht und das Fliegen ohne eine Versicherung stellt eine Ordnungswidrigkeit dar. Als private Pilotin oder Pilot sollte man hierzu seine Privathaftpflichtversicherung prüfen, ob dort bereits ein ausreichender Versicherungsschutz besteht. Ist dies nicht der Fall, kann beispielsweise durch die Aktualisierung der Vertragsbedingungen oder mit einer separat abgeschlossenen Drohnenhaftpflichtversicherung der notwendige Versicherungsschutz beschafft werden. Gewerbliche Drohnenpiloten versichern ihre Geräte über eine betriebliche Drohnenhaftpflichtversicherung.

Weiterführende Informationen erhält man beim Luftfahrt-Bundesamt: www.lba.de

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Schutz vor Impfschäden - Welche Versicherungen zahlen bei einem Impfschaden

Kein Ring, viel Risiko – Wer ohne Eheversprechen zusammenlebt sollte sich absichern

Hausbesitzer können bei Versicherungslücken ruiniert werden

Bildnachweis

http://dlvr.it/RysZN2

http://dlvr.it/RysZN2

Photovoltaikanlageneigentümer - Anmeldung im Marktstammdatenregister bis zum 31. Januar 2021 vornehmen

Als Eigentümer einer Stromerzeugungsanlage, wie Photovoltaikanlage, eines Blockheizkraftwerkes oder Solar‑, Wind‑, Biomasseanlagen, Kraft-Wärme-Kopplungsanlagen, Wasserkraftwerke sowie Stromspeicher muss diese in das zentrale Marktstammdatenregister (MaStR) eintragen werden. Für ältere Stromerzeugungsanlagen endet nun die Übergangsfrist: Bis 31. Januar 2021 müssen alle Stromerzeugungsanlagen in das Register eingetragen werden, die vor dem 1. Februar 2019 in Betrieb gegangen sind. Ansonsten droht den Betreibern der Anlage ein Zahlungsstopp für den eingespeisten Strom. Wird eine Registrierung nicht, nicht richtig oder nicht rechtzeitig vorgenommen, stellt dies laut Gesetzgeber sogar eine Ordnungswidrigkeit seitens des verantwortlichen Betreibers dar (§ 21 MaStRV). Dieses Register - www.marktstammdatenregister.de - soll künftig einen umfassenden Überblick über Anlagen und Akteure des Strom- und Gasmarktes geben.

Eigentümer älterer Anlagen müssen aktiv werden

Während Eigentümer von Anlagen, welche ab Juli 2017 in Betrieb gingen, verpflichtet waren, diese innerhalb von vier Wochen bei der Bundesnetzagentur registrieren zu lassen, müssen jetzt auch die Besitzer älterer Anlagen nachziehen. Wer gegen die Registrierungspflicht verstößt, und seine Anlage nicht bis zum 31. Januar anmeldet, riskiert ein Bußgeld und den Verlust der Einspeisevergütung. Auch alle Eigentümer, die Solaranlagen auf ihren Immobilien installiert haben und diese beim Photovoltaik-Meldeportal (PV-Meldeportal) der Bundesnetzagentur angemeldet haben, sollten aktiv werden. Weil aus Datenschutzgründen nicht alle Informationen aus dem PV-Meldeportal, dem Vorgänger des Marktstammdatenregisters, mit umziehen durften, müssen nun eventuell Daten vervollständigt werden. Auch in diesem Fall gilt der Stichtag 31. Januar 2021. Ein Blick in das individuelle Benutzerkonto im Marktstammdatenregister gibt den betroffenen Eigentümern Aufschluss darüber, in wie weit sie aktiv werden müssen.

Was ist das Marktstammdatenregister?

Bei dem Marktstammdatenregister (MAStR) handelt es sich um das zentrale Register für sämtliche Erzeugungsanlagen und Speicher des deutschen Strom- und Gasmarktes und wird von der Bundesnetzagentur geführt. Im Februar 2019 startete das für die Registrierung vorgesehene Internetportal der Meldestelle und löste die alten Anmeldeformalitäten ab. Auch ältere Anlagenbetreiber, welche ihre Anlagen schon einmal im PV-Meldeportal oder dem EEG-Anlagenregister angemeldet hatten, müssen die Solarstromanlagen im Marktstammdatenregister registrieren, bzw. übertragene Daten prüfen und eventuelle vervollständigen. Eine automatische komplette Datenübernahme durch die Bundesnetzagentur in das Register erfolgt aus Datenschutzgründen nicht. Sogar Anlagen, die ihre EEG-Einspeisevergütung Ende 2020 verlieren, müssen angemeldet werden. Erreichen kann man das Marktstammdatenregister unter der folgenden Internetseite: www.marktstammdatenregister.de

Wie erfolgt die Registrierung?

Die Registrierung ist sowohl für den Anlagenbetreiber selbst wie auch für jede Anlage erforderlich. Im Marktstammdatenregister können Sie sich online registrieren. Dies erfolgt in drei Stufen:

* Registrierung des Benutzers des Marktstammdatenregisters

* Registrierung des Anlagenbetreibers

* Registrieren der Anlagen

Bei Fragen zum Marktstammdatenregister oder der Nutzung Erneuerbarer Energien können unabhängige Energieberater weiterhelfen. Bei technischen Problemen mit dem MaStR-Portal kann sich der Betreiber direkt an die Bundesnetzagentur wenden. Wer finanzielle Unterstützung beim Bau einer Solaranlage sucht, kann sie bei der KfW beantragen. Die Förderbank hat das Programm Erneuerbare Energien „Standard" aufgelegt. Hier finden Sie dazu Informationen.

Versicherung für die Photovoltaikanlage vergleichen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wie ist ein Schaden am geliehenen Schullaptop versichert

Viele Privathaushalte haben ihre Ausgaben nur vage im Überblick

Fahrerschutz für Motorradfahrer - Beim selbstverschuldeten Schadenfall entscheidend

Bildnachweis

http://dlvr.it/RysZMm

http://dlvr.it/RysZMm

Abonnieren

Kommentare (Atom)